買ってから正しい予算に気付くのではなく、正しい予算を知ってから購入すべし!

【関連動画】

世帯年収500万円の家族が3000万円、4000万円の住宅を買うとどうなるか

00:29〜 厚生労働省データ

01:54〜 シミュレーションの前提条件(佐藤さんご家族)

04:48〜 シミュレーション本編

07:25〜 注意点まとめ

①お気軽なご質問やご意見はコメント欄へ!

②具体的にじっくりご相談されたい方は専用のお問い合わせフォームへ!

※このお話以外の不動産のご相談でもお気軽にご質問ください。「今、住宅を購入しようと思っているけど、気をつける事って何ですか?」などでも構いません!

以下動画書き起こし

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー

こんにちはファイナンシャルプランナー住宅アドバイザーの白石です

今日の動画はですね世帯年収別住宅購入シュミレーションの話ということで

世帯年収が600万円のご家族がいくらの住宅を買うとこういう風になりますよという解説をしていきたいと思います

以前世帯年収が500万円の場合の話をしていますのでそちらが気になるという方は是非そっちもチェックしてみてください

厚生労働省の平成29年国民生活基礎調査という結果ではですね

18歳未満の未婚の児童のいる世帯つまり子育て世帯の収入についてのデータがこんな形になってます

単身世帯や高齢世帯も含めた全世帯に比べて子育て世帯は働き盛りということで

全世帯に比べても平均収入が高いという傾向にあるそうです

しかし平均というのは少し注意点があってですね

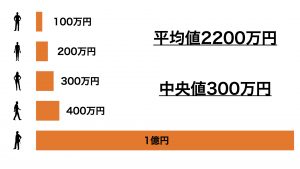

例えば預貯金が100万円、200万円300万円、400万円、1億円あるという5人の方がいらっしゃったとしたら

平均値を取ると2200万円なんですね

5人中4人が平均値を大きく下回るというおかしなデータになってしまいます

一部の飛び抜けた数値が平均を押し上げているので今回は例えば私のような一般庶民の感覚に近い

中央値というものを取り上げたいと思います

中央値というのは順番に並べた時に真ん中にいる方の値を指します

それでは先ほどの収入平均もですね収入中央値に直してみると全体では423万円子育て世帯では648万円という結果になりました

ちなみにこれとは別の「理想の年収」という調査では子育て世帯は1000万円ほどという回答が多かったそうです

ただ中央値をみるとそこには及ばないですね

理想と現実の差から大きな固定費である住居費を見直すために賃貸住まいをされている方が

住宅を購入しようかなと検討する方も多いのかなと思います

本日は世帯年収600万円の家族を想定してお話を進めていきます

シミュレーションのために佐藤さんという仮のご家族を想定してみました

ご主人様はこんな方です。

35歳で税込の年収が昨年度で500万円

単年での年収の推移はもちろんばらつきがあるでしょうから長期的に見て年収が毎年0.5%上昇すると仮定します

500万円の収入が5年後に512万円10年後には525万円になるみたいなペースです

社会保険料や住民税所得税などを控除した可処分所得率を80%として計算しています

定年が65歳で退職金を1000万円として計算、最後の5年間は年収が下がるというようなイメージです

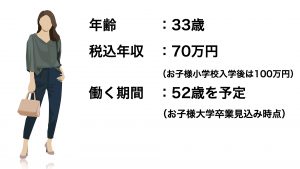

続いて奥様はこんな方です。

33歳でパート収入が今70万円、お子様が小学校に上がってからは少し働くペースを上げてですね100万円として計算しています

お子様に教育費がかかる52歳頃までは働く予定です

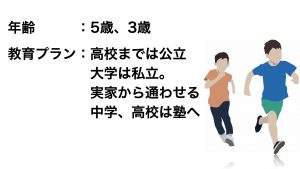

5歳と3歳二人のお子様がいらっしゃいます

大学の進学まで考えていてお子様が中学1年生から高校3年生まで塾に通うという形で、二人ともお金がかかる想定の私立大学に行くイメージです

一人暮らしはさせずに実家から通わせるようなイメージです

ここではですね浪人したりとか留年したりその後は大学院進学などはシュミレーションの検討からは外しています

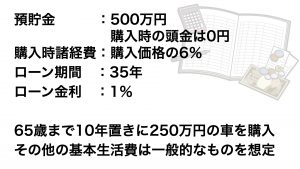

現在の家計状況や購入条件に関する想定です

現在500万円の預貯金があって頭金は出さずフルローンの予定です。

購入にかかる諸経費は6%としてローン期間35年、金利1%で計算してみました。

車をどうしようかなと考えた時に250万円の予算で10年おきに65歳まで買ってみようかなというところで計算してみました

その他のですね食事とか光熱費被服費とか保険医療費とかそういったものの基本生活費はお子様の成長や退職後などの環境変化に合わせて想定される一般的な金額を入れています

旅行などの臨時支出をタイミングが読めないので基本生活費にプラスして月1万円の使途不明金として計上しています

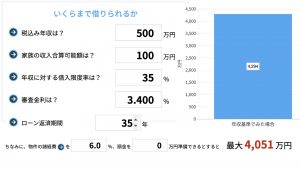

そもそも佐藤さんはですね頭金を出さずにいくらの住宅を購入できるのかを計算してみます

一般的な住宅ローンの審査方法で見てみます。まずは民間の金融機関などから借りる場合です。

審査をするのに必要な数字を入力すると年収や審査金利購入にかかる諸経費などを加味してフルローン、頭金を出さずに世帯年収の約6.7倍にあたる4000万円ほどの住宅は審査場購入できると言うような形になります

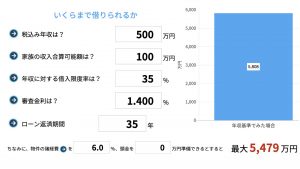

さらにフラット35を代表とするですね将来的な金利上昇による

支払金額の変動リスクがない全期間固定金利での審査ではここでは仮に金利を1.4%として

計算してるんですが世帯年収の9.1倍にあたる

5500万円ほどの住宅をフルローンで購入できるということになります

それではですね例として世帯年収が600万円の家族が4000万円、5000万円の住宅を買うとどういうことが起きるのか

というのを見てきたいと思います

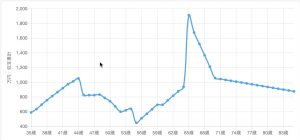

こちらが今お話をしてきた佐藤さんご一家の状況を入力した

ファイナンシャルプランニング結果のシミュレーションです

右に行けば行くほど年を取りその時点での預貯金額の推移を表しています。

まずはこちらが4000万円の住宅を購入した場合のグラフです

お子様が義務教育の間は順調に預貯金が増えていくんですが45歳の車の購入をきっかけにですね

その後6年間大学進学準備の塾費用などがかさんで単年での家計収支が横ばいかマイナス貯金は目減りしていく期間です

54歳でお子様の教育費が落ち着いて55歳の車購入でですね、シミュレーション内の預貯金額が最も少ない450万円という形になります

しかしその後は教育費が落ち着いたことによって単年での家計はプラスに転じどんどん楽になっていきます

退職金が出る頃には1900万円超の預貯金があることになりますので2019年に話題となった金融庁の老後2000万円問題もほぼクリアできると言って良い水準だと思います

このシミュレーションでは途中の繰り上げ返済などを考慮していないので住宅ローンの支払いを終える70歳時点からは家計がかなり安定しそうだということが伺えます

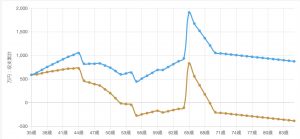

続いて5000万円の住宅を購入した場合です

この青の方は先ほどのシュミレーション4000万円のものを

購入した時なんですがそれに対して住宅購入費用1千万円アップして5000万円としたものがこのオレンジ色の方のグラフ。

9年後の44歳頃までは収入と支出のバランスが取れているためほぼ横ばいながらも預貯金は増えていっています

しかし45歳の車購入から

教育費が多くかかる期間に突入し一気に預貯金が目減りしてですね17年後の52歳頃、お子様が大学在学中あたりに家計が破綻している状態になってしまっています

退職前の64歳まで家計として負債を抱えてる状態が続いて65歳での退職金受給で一旦は大きく上昇に転じるんですが、住宅ローンの返済が続く70歳までに再びマイナスになって以降ずっと家計破綻状態、

一説で言う老後貧困状態になってしまいます

これを避けるためにプランニングとして奥様の働く予定年齢52歳から60歳まで延長すること。

55歳時点での車の購入を取りやめること。

毎月1万円かけている想定のご主人様や奥様の趣味はゴルフとか釣り、ショッピングとかジム通いとか37歳以降ゼロにするという対策をとる。

もしくはお子様に大学進学を諦めてもらうかという選択をすることでようやく4000万円購入のシュミレーションと同じくらいの老後生活水準まで回復させることができます

今回のモデルケースではこのような形になりました。

銀行もフルローンを利用して買うことを承認してくれて購入できてしまうはずの住宅で将来こうなる事を佐藤さんは買う時点で想像できたでしょうか。難しいんじゃないですかね

基本的に不動産屋さんは買って頂いた時点で仲介手数料という利益、又は新築などの分譲主なら販売利益が確定するのでとにかく高額な住宅を売りたい新築マンションなどの営業マンや完全歩合制のイケイケ系不動産業者は教えてくれません。

と言うかですねそういった営業マンは自身が勧める商品を自分で買ってないケースがほとんどだと思うので、こういったことが起こり得ることすら知らないと思います

こういったリスクを避けるためにはこの動画をご覧いただいているあなた自身の知識アップや本当の予算を知るための正しいシミュレーションをする必要があると思います。

しかし住宅業界特に新築販売ではですね正しい予算感よりも夢のある素敵な生活のイメージを

売る手法が横行しているので知識の無い方が飲み込まれて将来の

家計破綻予備軍が増えてるのが実情だと思います

住宅をですね家族が安心して暮らせる拠点として捉えるのか。

それとも多少無理をしてでもステータスや自身の欲求を

満たすものとして捉えるのか。

正解不正解もちろんありませんが一度しっかり向き合ってみると良いと思います

今回は想定上の数値で話をしてきたんですが、もちろん購入時点でのご年齢や

ご家族構成などによって600万円の世帯収入でも

5000万円の購入が問題ない、もしくは逆に4000万円でも厳しいということは十分考えられます

ご自身の場合はどうなのかまずは細かいシミュレーションしてみることをお勧めします

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー