営業マン「ローンの支払い、今の家賃支払いとそんなに変わらないから大丈夫ですよ」

本当にそうでしょうか?ライフイベントの変化もきちんと考慮すべし。

00:26〜 導入

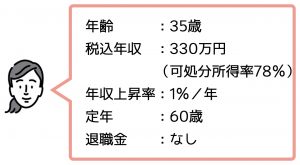

01:00〜 今回のご相談者プロフィール

03:25〜 実際のシミュレーション、破綻回避案

04:36〜 まとめ

①お気軽なご質問やご意見はコメント欄へ!

②具体的にじっくりご相談されたい方は専用のお問い合わせフォームへ!

※このお話以外の不動産のご相談でもお気軽にご質問ください。「今、住宅を購入しようと思っているけど、気をつける事って何ですか?」などでも構いません!

以下動画内容書き起こし

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー

ファイナンシャルプランナーの白石です

今日も皆様のより良い住み替えのきっかけになるような話をしていきます

今日の動画をいいねと思って頂けたらグッドボタン、チャンネル登録もよろしくお願いします

今日はですね好評をいただいている

実際のファイナンシャルプランニングシミュレーション公開シリーズになります

もちろんyoutubeでお話をすることはご相談者様には許可を頂いています

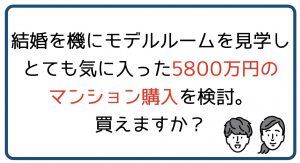

今回のご相談内容です

結婚を機にマンションを探してモデルルームに行ったところとても気に入ったお部屋を見つけました

価格は5800万円で、担当者は「ローン返済が今の家賃より少し高いくらいだから大丈夫ですよ」とのことだったのですが

私たちにこのマンション買えますか?

こういったご質問でした

結論から言うと買えます。

しかし買っていいかどうかは別なのでシミュレーションをする必要がありそうです

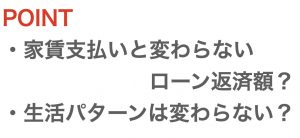

今回のポイントは「家賃支払いとそんなに変わらない住宅ローン支払いは大丈夫かどうか

また新婚の時の生活パターンがずっと続きますか?

こういったところにあると考えています

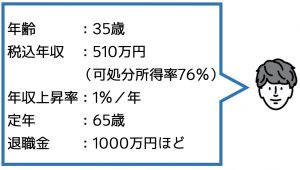

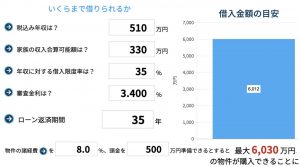

ご主人様は35歳で税込の年収が510万円

処分所得率を74%で計算しています

年収上昇率については厚生労働省等のデータでは平均およそ2%となっています

根拠はないそうなんですが「上昇率3%は行けそうな気がする」ということでした

しかし希望的観測に基づいた条件設定は誤った結果に近づいてしまうので

まずは控えめの上昇率1%で計算しています

ご定年が65歳、55歳からの収入は下がるということで7割ほどで見ています

退職金は1千万円ほど

奥様は同じく35歳

税込年収が330万円、可処分所得率は78%、年収上昇率は1%で計算しています

趣味という趣味はないんですが、洋服を買うのが好きということで

被服費を少し高めに設定しています

定年が60歳で55歳からの収入は7割で見ています

退職金は無し

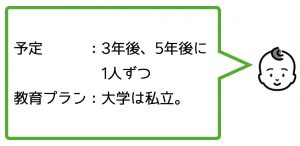

現在お子様はいらっしゃいませんが、3年後と5年後に一人ずつ予定をしています

人生三大資金の一つ、教育費に大きく関わってくる教育プランについては

高校までは公立、行きたい大学があれば1人暮らしをしてでも通わせてあげたいという考えです

ここでは浪人留年期間や大学に進学などはシミュレーションのプランから外しています

現在800万円の預貯金があり、頭金500万円を出す予定です

ローン条件についてはご覧の通りです

車は子供が生まれてから200万円の予算で10年おきに68歳まで購入

その他の基本生活費は、お子様の成長など環境変化にあわせて

想定される金額を打ち合わせながら入力しました

マンションの修繕積立金に関しては長期的に見て上昇していくことが想定されるので

少しずつ上げていっています

各期間の基本生活費です

詳しく説明すると長くなってしまうので細かい数字をご覧になられたい方は

動画を止めてチェックしてみてください

旅行などの臨時支出はタイミングが読めないためその他雑費にプラスしています

(中略)

そして今回のご相談者様はそもそもいくらの住宅を買えるのかというのを

一般的な金融機関の住宅ローン審査で見てみると

約6000万円の住宅は購入できるということになります

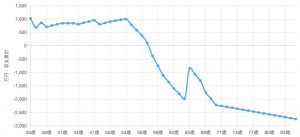

それでは実際のシミュレーション結果をご紹介していきます

しばらくは預貯金が増えもしないんですが減りもせず大きな問題がないように思えるのですが

教育費が本格化する頃が収入が減る時期と重なり、一気に単年収支が悪化。

大きなマイナスになってしまいます

退職金も焼け石に水となり老後はずっと破綻状態に。

グラフで見るから危険に見えるんですが、実際の生活では購入してから預貯金が減らず

20年近くもその危険性に気づかない可能性があります

それでもどうしても気に入ったこの住宅を買いたいということであれば

破綻を回避するためにいくつかパターンを用意しました

①お子様が生まれてからの奥様の趣味の範囲の洋服購入を一切止めていただき、お子様の大学進学も同時に諦めてもらう

②そもそもお子様のご予定をなしにしてもらう

③生活水準を大きく下げるレベルでの家計改善をしてもらう

もちろんいろんな価値観はあると思うんですが

住宅ってこんなに無理をしてでも買うものでしょうか

本来、家は家族が安心して幸せに暮らせる場所として買うものだと思います

ちなみに今回のご相談者様の最も現実的な回避策はこちら

④購入金額を4300万円に抑えることです

今回のケースではこのような結果になり家賃より少し高いくらいのローン返済だから

大きな問題はないと思っていたとのことで

5800万円購入は一旦ストップし、改善策を一緒に考えている状態です

まさにここが今回のポイントで、今の生活ペースと将来のそれは全く違うものになるので

家賃支払いとローン支払いが変わらなくても大丈夫ということになるとは限りません

住まい方が多様化する中、自宅購入だけが全てではないんですが

知識として知っておくに越したことはないと思います

今日お話をしてきたような大事なこともとにかく高額な住宅を売りたい新築マンションなどの営業マンや

完全歩合制のイケイケ系営業マンは知ってか知らずか教えてくれません

こういうリスクを避けるためにはこの動画をご覧いただいている

あなた自身の知識アップや正しいシミュレーションをする必要があると考えています

住宅を「家族が安心して暮らせる場所」として捉えるのか

それとも「多少無理をしてでも自身のステータスや欲求を満たすもの」として捉えるのか

正解や不正解はもちろんありませんが一度をしっかり向き合ってみるといいと思います

今回のシミュレーション結果、もちろんご年齢やご家族構成などによって

同じくらいの世帯収入でも結果が全く変わるということが十分考えられます

自分の場合はどうなるのか聞いてみたいということであれば概要欄に詳細がございますので

良ければチェックをしてみてください

今後も皆様のより良い住み替えのきっかけになるような話をしていきたいと思いますので

今日の動画をいいねと思って頂けたらグッドボタン、チャンネル登録もよろしくお願いします

それでは本日も最後までご視聴いただきありがとうございました